医師として働く中で、「収入をもっと増やしたい!」「空き時間で仕事をしたい!」と思う先生も多いと思います。

アルバイトは収入を増やす手段として効果的ですが、税金の仕組みを知らずに多くの掛け持ちをしてしまうと、後々「こんなはずじゃなかった…」と想定外の出費がともなうケースもあります。

そこで今回は、医師がアルバイトをする上で知っておきたいことや、税金の仕組みを詳しく解説していきます。この記事を読むことで、アルバイトの税金に関する落とし穴を事前に把握することができるので、必要以上に不安になることなくアルバイトをすることができます。

目次

主たる勤務先とアルバイトの違い

まずはじめに、主たる勤務先とアルバイトでは何が違うのでしょうか。

主たる勤務先の場合、社会保険に加入し、週の大半を勤務するため、収入もアルバイトに比べるとかなり高くなっています。また、主たる勤務先1か所のみの場合、特段理由がなければ年末調整のみで終えることができるので、税金の計算は全て勤務先の経理が行ってくれます。

一方のアルバイトでは、空き時間で勤務する医師が多いため、収入は比較的低く、お小遣い稼ぎの感覚で始められている医師の方が多いと思います。そうすると、複数の勤務先から収入を得ることになりますので、年末調整では無く確定申告をすることで収入を合算する必要があります。

アルバイトをすると確定申告が必須

勤務先が1か所だけの場合、特に必要がなければ年末調整のみで済むので、勤務先の経理に丸投げするだけで問題ありません。

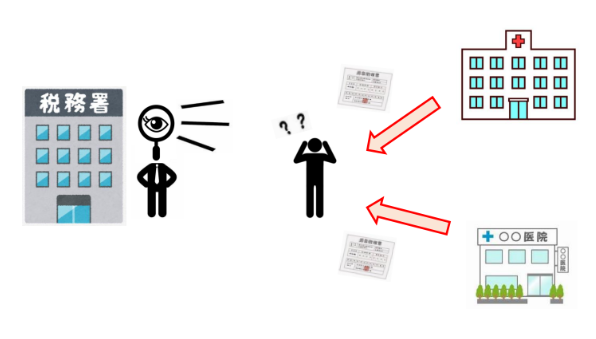

しかし、アルバイトをした場合、主たる勤務先とは別に、アルバイト1か所につき1枚の源泉徴収票が発行されますので、確定申告をして収入と税金を確定させる必要があります。

医師がアルバイトをする上で注意したいのが、複数か所に勤務先があって確定申告をする場合、現状納めている所得税額が大幅に不足する可能性があるということです。

各収入に対して源泉徴収されている

勤務先が1か所のみの場合、年末調整をすると翌年の1月頃に給与とは別に、払いすぎた所得税が戻ってきます。

これは、毎月の給与から少し多めに所得税を引くことによって年末調整時に所得税の未納が発生しないように事前に経理が計算してくれているためです。

アルバイトの場合も同様に、収入に対して未納にならないように源泉徴収されています。

しかし、各勤務先の収入単体で見れば未納がないように源泉徴収されているのですが、問題はこれらの収入を合算した際に、税率の違いにより、納付している所得税に不足が発生してしまう可能性があります。

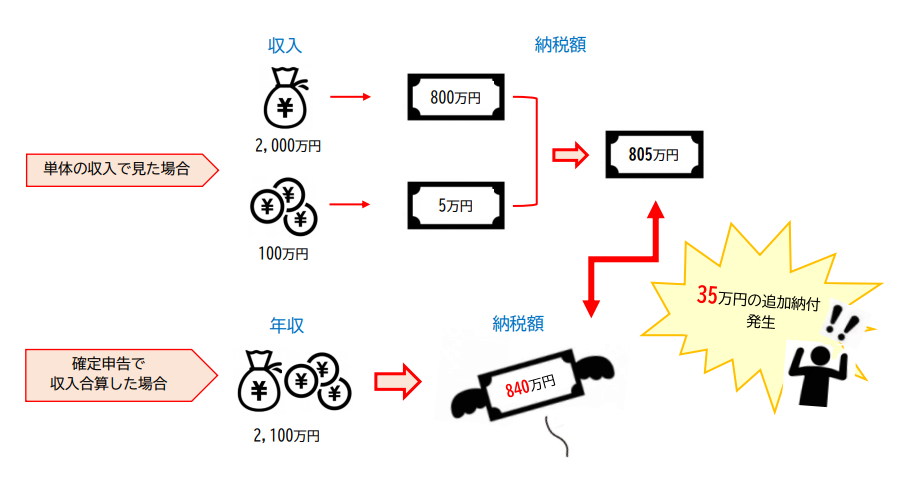

アルバイトで所得税の納付不足が発生

アルバイト先の所得税額は、そのアルバイト収入に対してのみ源泉徴収されているため、収入を合算した場合の本来納める税額より少額で計算されてしまいます。少し分かりにくいかと思いますので、下記に収入に応じた税率表(※表1)と所得税が納付不足になる仕組み(※表2)を解説しています。

アルバイト先の経理は、その医師が主たる勤務先の収入も合わせてどれほど稼いでいるのか分かりません。ですから、現状のアルバイト先での収入に対してのみ源泉徴収されています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,99,000まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

日本は累進課税制度を採用しておりますので、収入を合算した際に所得税の納付不足が発生してしまいます。例えば、年間収入100万円のアルバイト先があった場合、税率が5%なので納める税額は、5万円になります。※シンプルに考えるため、控除等は度外視しています。

しかし、主たる勤務先の年間収入が2,000万円あった場合、税率40%になるので確定申告をすると、アルバイト先の納税額分が不足します。

| 収入 | 税率 | 納税額 | |

|---|---|---|---|

| 主たる勤務先 | 2,000万円 | 40% | 800万円 |

| アルバイト | 100万円 | 5% | 5万円 |

| 確定申告(収入合算) | 2,100万円 | 40% | 840万円 |

このように単体の収入で見ると、収入に応じた割合で所得税が納付されているのですが、収入を合算すると税率の違いにより、所得税の納付不足が発生するのです。

※仕組みをイメージしやすいように単純計算していますが、本来は控除類等も加味しますので、実際の納付額は違います。

追加納付と予定納税とは?

前述したように、医師がアルバイトをすると大半の場合、所得税の納付不足が発生します。確定申告書提出の時に所得税の不足分を支払いますが、これを「追加納付」といいます。

また、追加納付の額が15万円以上あった場合には、「予定納税」をおこないます。追加納付は昨年の収入に対して現状不足している所得税を納めることをいいますが、予定納税は来年の確定申告に向けて、前もって所得税を支払う制度になります。

予定納税のメリットは、一度に大きな出費をともなわず、7月と11月に分割して所得税の前払いをすることで、計画的に納税することができるところです。

追加納付を軽減するための対策

自身の収入に対して所得税の不足分を支払うことは、国民の義務でもありますし、仕方がないことです。しかし、通常であれば給与天引きされているものを更に支払うことは、なんだか損した気分になりますし、医師の平均年収を考えると追加納付の額も半端ではないはずです。

ここまで、医師の方がアルバイトをする場合の落とし穴や、追加納付の仕組みをお伝えしましたが、ここからは追加納付を軽減するための対策をまとめていこうと思います。

ふるさと納税

各自治体に寄附することで、その地域の特産物などをもらえる、かなりお得な制度です。更に寄附した金額から2,000円差し引いた金額分、税金を軽減することができます。

また、「ふるさと納税」=「住民税が軽減される」と思われている方も多いと思いますが、確定申告上に寄附金控除を反映させることで、住民税だけではなく、所得税も軽減する効果があります。(※最終的に軽減できる税額は変わりません。)

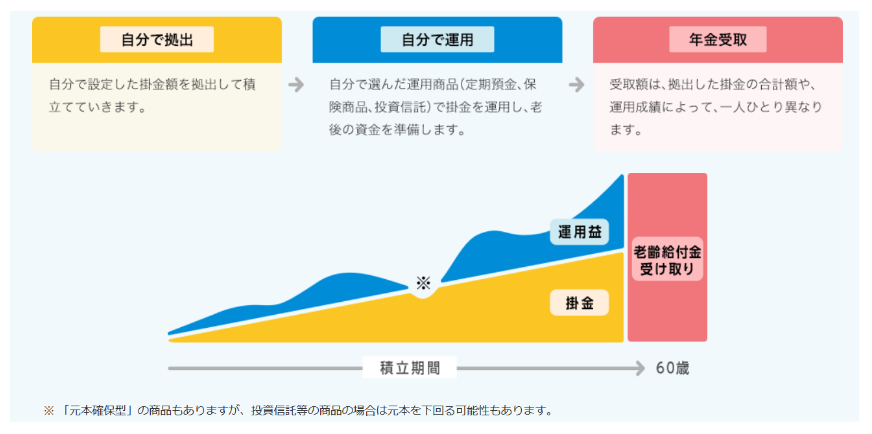

iDeco(確定拠出年金)

将来的な私的年金を作るための積み立てになります。公務員の医師なのかどうかで変わりますが、一般的には掛金23,000円/月を上限に60歳まで積み立てていき、積み立てた金額は公的年金と同じように受給するのか、一時金として受け取るのか選択できます。

仮に上限23,000円を積み立てた場合、年間掛金の276,000円が控除として所得を下げてくれますので税率40%の医師の場合、約11万円の減税が可能になります。単純に貯蓄するのであれば、iDeCo制度を活用することでお得度が増します。

給与所得以外の所得の見直し

これは給与所得以外の所得がある医師の方限定となりますが、講演などをされて雑収入がある医師の方であれば、講演のために購入された書籍等があれば必要経費として計上することが可能になります。手つかずの方がいれば一度過去の確定申告を見直してみてください。医師の方であれば、確定申告書の作成は税理士に任せている方も多いと思いますので、専門家に相談することもいいかと思います。

まとめ

医師の方は、一般的なサラリーマンと比べるとかなり特殊な勤務形態ですので、確定申告をしたり、税金の計算が複雑であったり、最初は戸惑うことも多いかと思います。

しかし、事前に税金の仕組みや、なぜ追加納付が発生するのかを知っていれば、計画的に納付することができ、確定申告時も追加納付額に驚くことも無いかと思います。