将来に向けて資産を築いていくにあたっては様々な方法がありますが、その中でも近年始める人が増えているのが、不動産投資です。

不動産投資は医師との相性がよいと言われていますので、気になっている方、始めてみようか迷っているという方もおられるのではないでしょうか。

不動産投資には、売買差益を得る「キャピタルゲイン方式」と、家賃収入を得る「インカムゲイン方式」がありますが、ここでは長期に渡り安定した収入を得るために不動産を運用するインカムゲイン方式である「賃貸経営」について、マンションの一室を購入して第三者に賃貸する「マンション経営」の場合を例に解説していきます。

マンション経営を始める前に、その仕組みやメリット、リスクなどについて押さえておきましょう。

目次

マンション経営の仕組み

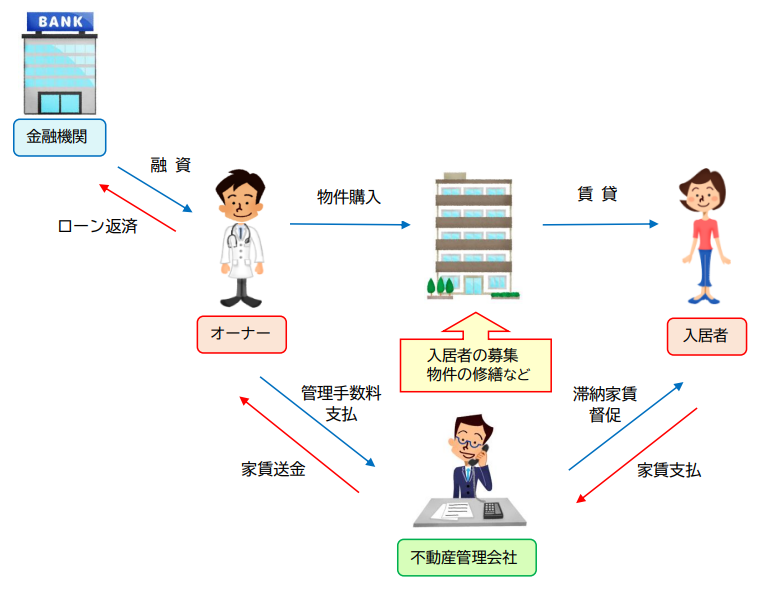

マンション経営とは、所有するマンションの一室を第三者(入居者)に賃貸して家賃収入を得るという運用方法です。金融機関でローンを組んで物件を購入した場合は、毎月の家賃収入からローンを返済していくこととなります。

入居者の募集や家賃の回収、物件の修繕などの管理業務については、管理会社に委託して、それに対する報酬を支払うというケースが一般的でしょう。

家賃収入からローン返済額や管理手数料等の支出を差し引いた金額が、オーナーの利益となります。

マンション経営の仕組みをわかりやすく説明すると、以下の図のようになります。

マンション経営のメリット

マンション経営をするにあたっては、メリットもあればリスクもありますので、それらを理解しておくことが大切です。

まずは、マンション経営のメリットから見ていきましょう。

長期的に安定した収入源が得られる

大きなメリットのひとつは、長期的に安定した収入源を確保できる点でしょう。

購入した物件に入居者がいるかぎり、毎月の家賃収入を得られます。

株やFXなどに比べると、不動産は物件の価値や家賃が日々大きく変動することがないため価格変動のリスクが低く、毎月の収支の見通しが立ちやすいので、運用しやすいともいえるでしょう。

実物資産である不動産は価値が急落しにくく、インフレに強いともいわれる資産です。購入すればご自身の資産となり無くなる心配はありませんので、老後のセカンドライフの私的年金の代わりとしても、マンション経営を始める人が増えてきているのでしょう。

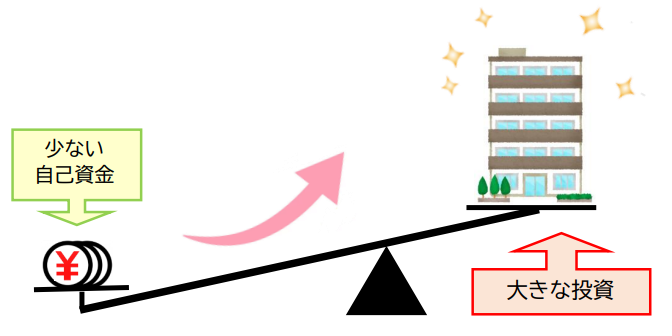

少ない自己資金で大きな投資ができる

物件を購入する際には、不動産を担保にして金融機関から融資を受けることができます。それにより少額の自己資金で物件を手に入れることができ、自己資金のみの場合より大きな規模の投資が可能になります。

このように融資などを使って、少ない元手から大きな利益を得ることを「てこ」の作用を意味する「レバレッジ効果」と言います。高いレバレッジ効果が得られるマンション投資は、20代や30代の若い医師でも少額の資金から始められるため、人気が高まっているのでしょう。

税金対策になる

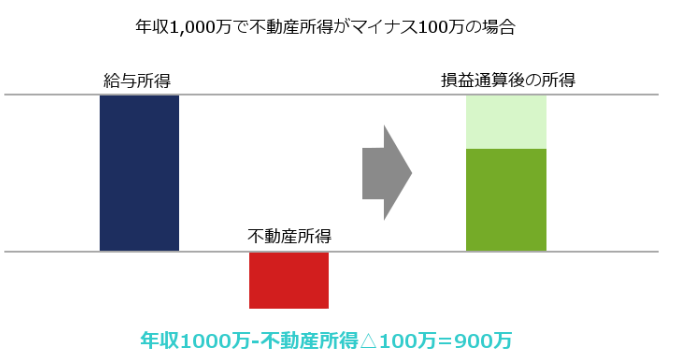

マンション経営にあたっては様々な必要経費が発生します。それらの経費が年間家賃収入を上回り赤字が出た場合、その損失額を本業の給与所得などから差し引くことができる「損益通算」という制度により、課税所得を下げることができます。

「赤字」と聞くと手出しするお金が多く、結局損するイメージがありますが、実際には出費の大部分を入ってくる家賃収入でまかなえたり、毎年一定額計上できる減価償却費が算入できたりするので、確定申告上の不動産所得の赤字と比較するとかなり少額の出費で運用することが可能になります。

確定申告することによって所得税の還付を受けられたり、住民税が軽減されたりしますので、高収入で税負担の大きい医師の皆さまほど、より大きな節税効果を感じられることでしょう。

また、相続の際に、現金や株式などの金融資産での相続よりも不動産として相続するほうが相続財産としての評価額は低くなるため、相続税を下げることができます。

第三者に賃貸している不動産の場合は、さらに評価額が下がるため、相続税を大きく抑えられることになります。将来を見据えた相続税対策としても、マンション経営は役に立つことでしょう。

生命保険の効果がある

物件購入の際に金融機関でローンを組むと、「団体信用生命保険」に加入することになります。この保険によって、もしローン契約者が亡くなったり高度な障害を負ってしまった場合には、保険会社から金融機関へローンの残債が支払われます。

よって、家族に住宅ローンという大きな借金を残すことなく、マンションを残すことができます。家族は、家賃収入を得ることも、マンションを処分して売却益を得ることもできます。このように、マンション経営には生命保険の効果があることもメリットのひとつでしょう。

また、金融機関によってはがん団信や就業不能保障のような民間の保険会社と同等の保険機能が付帯できますので、ご自身が生存している場合でも完済状態の物件を手に入れることも可能になります。

手間をかけずに不労所得が得られる

マンション経営においては、入居者の募集や賃貸借契約の締結、家賃の回収や物件の修繕など様々な業務が発生します。

これらの業務をオーナーが自ら行うとなると、大変な手間と労力を要することになりますが、不動産管理会社にすべて任せれば、時間も労力もかける必要がなくなります。また、専門的な方法によって、より良いマンション経営が可能になります。

株やFXなどのように日々の値動きなどを気にしたりする必要もないため、本業で多忙な医師の皆さまにとって、手間をかけずに副収入が得られるマンション経営は、相性がよいといえるでしょう。

マンション経営のリスク

マンション経営のメリットは前述の通りですが、続いては、リスクをあげてみましょう。

空室になるリスク

最も大きいリスクといえるのは、空室になり家賃収入が得られないというリスクでしょう。これは、マンション経営をしていく上で避けて通れないものです。

空室リスクを抑えるためには物件選びが重要ですので、購入前に、立地や賃貸需要の傾向などを考慮しておくことが大切です。入居募集など迅速に対応してくれる管理会社に依頼することも大事なポイントです。

管理会社によっては、空室期間中でも一定額の家賃収入を得られるサブリース契約を選択することもできますが、契約内容を十分理解してから締結するようにしましょう。

また、滞納により家賃収入が得られないというリスクもありますが、これは家賃保証会社を利用することで解消できます。滞納が発生したら、代位弁済によって家賃保証会社が代わりに家賃を支払ってくれますので、安心です。

自然災害や火災のリスク

不動産を所有していれば、地震や台風などの自然災害や火災などにより損害を被るリスクがあります。

物件を購入する際には、ハザードマップなどで災害リスクを確認したり、建物の耐震基準等もしっかり確認しておきましょう。

マンションの一室を所有する場合は、一棟全体のリスクを負うことがないため災害リスクは低いとされていますが、万一の事態に備えて適切な保険に加入しておくことは必要です。

物件の老朽化リスク

建物や設備は年月を経て劣化・老朽化していきます。

これは仕方がないことですが、適切な修繕やメンテナンスにより劣化を遅らせることもできます。お部屋一つ一つには各オーナーが委託した管理会社によって管理されていますが、物件全体の管理は別の管理会社が統括して管理しています。

特に入退去時の原状回復は、物件の老朽化を鈍化させるためにも大切な修繕になります。それだけではなく、入居者様とのトラブルにならないよう、入居年数や汚れ具合によって適切な箇所の修繕が必要になってきますので、信頼できる管理会社に頼むことでトラブルなく、大切な資産を所有することができます。こちらの記事では原状回復のガイドラインを詳細にまとめていますので気になる方はご覧ください。→原状回復についてもっと見る

この管理会社がメンテナンスや修繕の手配をしておりますので、気になる場合にはネットで口コミなどを事前に調べてみると良いでしょう。

金利上昇のリスク

物件購入時にローンを組んだ場合、ローン返済中に金利が上がる可能性があります。金利が上がってローン支払い額は増えると必然的に月々の運用費用は高くなります。

このようなリスクは日本の政策金利によって変化しますので避けては通れませんが、仮に金利が上昇した場合でも上がった分の利息は確定申告時に経費計上することが可能ですので、何割かは税金から還付されます。

入居者トラブルのリスク

マンション経営をしていると、入居者による問題を抱えるケースも出てきます。先述した滞納もそのひとつですが、これは家賃保証会社の利用により解消されます。滞納が何ヶ月も続いた場合には明渡訴訟となりますが、その手続きも家賃保証会社が代行してくれたりしますので、安心です。

他にも騒音の苦情など、日常的に様々なトラブルがありますが、管理会社に任せておけば全て対応してもらえますので、忙しいオーナーが自らトラブル処理をしなくても済むので心配ありません。

物件選びのポイント

マンション経営を始めるにあたっては、どのような物件を選ぶかが重要なポイントとなってきます。

立地は都市エリアを

マンション経営の大きなリスクである空室リスクを避けるためには、やはり将来的にも賃貸需要の見込みがあるエリアの物件を選ぶことが重要です。

一棟アパートや戸建物件は郊外エリアに建てることが比較的多いので、具体的な戦略がなければ人口が減っていくに従い入居者の確保に苦戦することが考えられます。

都市エリアのマンションであれば、人口が密集するため一定の需要が見込めるので、空室や家賃の大幅な下落のリスクを低く抑えられるでしょう。

新築か、中古か?

新築物件にするか、中古物件にするのか、どちらを選べばよいのでしょうか?それぞれの特徴を見ていきましょう。

新築物件は、建物や設備などが新しいので、入居者が付きやすい傾向にあります。また、金融機関からの担保物件としての評価が高いため、融資を受けやすいという面もあります。

加えて、築年数が浅いほど建物部分の減価償却費の計上期間が長くなるため、長期間に渡って経費計上できるというメリットもあります。中古物件は、新築物件に比べて安く購入できるという点が大きなメリットでしょう。物件の取得費用が安い分、利回りが高くなる傾向にもあります。

注意点としては、経年劣化に伴う設備等の修繕費がかかることを想定しておかなくてはなりません。また、新築物件には設備保証や品確法による10年保証などがありますが、中古物件には長期的な保証などは無いということも知っておきましょう。

とはいえ、中古物件には、賃貸需要などがわかる運用実績があるという利点があり、物件を選ぶ上で良い判断材料となることでしょう。

間取りタイプは?

ファミリータイプの物件か、単身者用の物件か…? これも迷うところです。物件価格で考えると、購入しやすいのは単身者用の物件でしょう。

ワンルームや1K・1DKなどの間取りで、20~30㎡ほどのコンパクトなタイプとなるので、価格もファミリータイプの物件より抑えられます。

また、日本では未婚化・晩婚化が進んでいますので、今後も単身者用物件の需要が見込めると考えられるでしょう。都市エリアで物件購入を考えた場合、単身赴任や年単位の長期出張で賃貸を探される方も非常に多いのでワンルーム需要が多いのも事実です。

ファミリータイプの物件であれば、エリアによっては単身タイプの間取りがありふれていてファミリータイプの物件が需要過多になっている場合がありますので、そういったエリアでファミリータイプの物件を所有すれば安定的な収入を受けられます。また、ファミリータイプの物件は一度入居がつくと長期間に渡って家賃収入をとれるケースが多いのが大きなメリットになります。

結論、間取りに迷った場合にはそれぞれのメリットとデメリットを比較した上で、ご自身が何を目的に不動産運用したいのかを考えれば間取りを選ぶ際の参考になるでしょう。

まとめ

マンション経営の仕組みやメリット、リスクなどについて解説しましたが、いかがでしたでしょうか。

メリットが多いので是非やってみたいと思われた方、リスクが怖いからやめておこうと思われた方、様々でしょう。

「人生100年時代」と言われるようになり、自身で将来のための資産形成をしていくことが求められる時代です。将来、「あのとき始めておけばよかった…」と後悔しないように、できるだけ早めに資産形成に取り組んでおきたいところです。

ドクターズフィーダでは、医師の皆さまの資産形成のパートナーとして、マンション経営に関するトータルサポートをさせていただきます。

どうぞ安心してお任せください!