2024年1月より、新しいNISA制度が導入されました。

開始前から、あらゆるメディアで取り上げられていたので、新NISAがスタートすることはご存じかと思いますが、「内容までは把握していない」「始めようか迷っている…」という方が多いのではないでしょうか。

医師の皆さまも忙しすぎて、まったく何も始めていない、よく知らないという方も少なくないと思います。

将来の開業のため、子供の医学部入学のため、老後のためなど、様々な目的のために資産形成の方法を考えておられることと思いますが、その選択肢の一つとしてNISAを検討してみてもよいかもしれません。

目次

NISAとは

NISA(ニーサ)とは、「少額投資非課税制度」のことで、個人の投資を支援するために2014年1月からスタートしました。

日本における株式や投資信託などの金融商品に投資したときに、売却益と配当金への税率が一定の制限のもと非課税となる制度です。

NISAではない口座の場合、投資で得た利益には約20%の税金が課されるのですが、NISAを利用すれば非課税になるのです。非課税ですので、確定申告も不要です。

2014年にスタートし、以降2016年には「ジュニアNISA」(2023年で廃止)、2018年には「つみたてNISA」(2042年まで)が開始されてきました。

このNISA制度が2024年1月から大きく変わり、さらに使い勝手が良くなります。

新旧NISAの比較

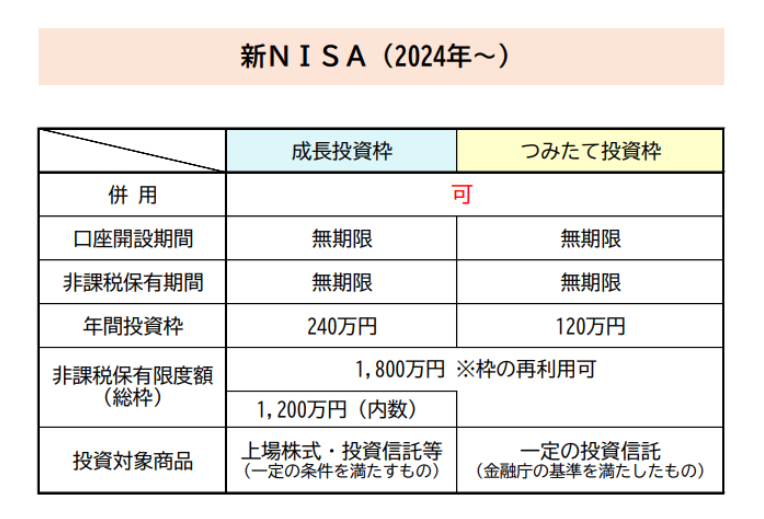

ではどのように変わるのか、以下の比較表で見てみましょう。

※ 本記事内で、2023年までのNISAを「つみたてNISA」と区別して「一般NISA」といいます。

※ 詳細は金融庁のHPにてご確認ください。

リニューアルのポイント

Point1 「成長投資枠」と「つみたて投資枠」が併用可能に!

新制度では、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」となります。

これまでの制度では、一般NISAとつみたてNISAは選択制でしたので、例えば、つみたてNISAを利用した年は一括投資で非課税枠を利用できない、といったように運用が制限されるケースがありました。

それが、新NISAでは「成長投資枠」と「つみたて投資枠」の併用が可能となったため、運用の自由度が増し、柔軟に制度を利用できるようになりました。

Point2 口座開設期間の恒久化

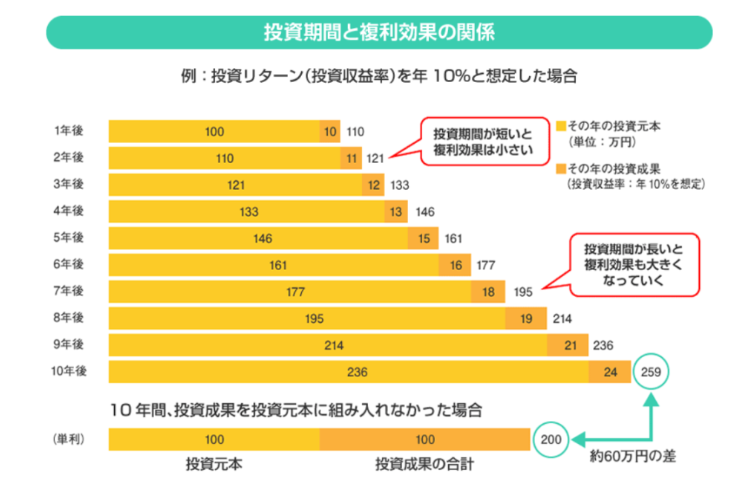

NISAでは中長期の運用での複利効果を謳っていますが、これまではNISA制度自体が期間限定のものでしたので、その効果を十分に得られないという懸念がありました。

また、口座開設の時期によっては、非課税の投資枠を最大限に利用できないというケースもありました。

新NISAでは、口座開設期間が恒久化されて、いつでも口座を開設できて、開設してから期限無く非課税投資枠を最大限に利用できるようになったのです。

Point3 非課税保有期間の無期限化

これまでは、NISA口座で購入した金融商品を非課税で保有できる期間が、一般NISAは5年間、つみたてNISAは20年間と定められていました。

一般NISAは5年間という短い期間であったため、5年経つと売却するか、もしくはロールオーバー(翌年の年間投資枠への移管)するか、などの悩みがありました。

新NISAでは、非課税保有期間が無期限となるため、長期間に渡り非課税で保有することが可能となり、より長期での資産運用に適した制度になったと言えるでしょう。

Point4 非課税投資額の大幅な拡大

これまでの制度では、年間の非課税投資枠が一般NISAは120万円、つみたてNISAは40万円でしたが、新NISAでは、成長投資枠が240万円で2倍、つみたて投資枠が120万円で3倍となります。

また、前述の通り、2つの枠は併用可能となりましたので、合計で年間360万円までの非課税枠となり、大幅な拡大となりました。

また、非課税保有限度額(総枠)については、一般NISAは600万円(年間120万円×5年)、つみたてNISAは800万円(年間40万円×20年)でしたが、新NISAでは1,800万円となりました。(内、成長投資枠は1,200万円まで)

Point5 商品を売却したら、翌年に非課税枠が復活!

これまでは、保有商品を売却すると非課税枠は消滅してしまい、それ以上の投資はできませんでしたので、買った商品は非課税期間中は売却せず持ち続けるというのが前提になりがちでした。

新NISAでは、保有商品の一部を売却した場合、その非課税枠を翌年以降に再利用することが可能になりました。しかも回数制限は無いので、1,800万円の範囲内であれば何度でも売ったり買ったりできるのです。(ただし、年間投資枠には上乗せされません。)これによって、長期間に渡り柔軟に運用内容を見直していけるようになるでしょう。

新NISAの注意点

ここまで述べてきた通り、新しいNISA制度には良い点がいくつもあります。

しかし、以下のような注意点もあげられます。

・2023年までのNISAの資産を新NISAへ移管できない。(非課税期間中に売却、もしくは課税口座での別管理となる。)

・成長投資枠での投資対象商品に一定の条件がある。(一般NISAには無かった信託期間や分配方式の制限が加わる。)

また、これまでと同様に、損益通算・損失繰越ができないという点も知っておくべき点です。

「損益通算」とは利益と損失を相殺する方法ですが、NISA口座で損失が出た場合、他の口座で出た利益と相殺できません。

「損失繰越(繰越控除)」とは、その年の損失を3年間繰り越すことができる制度ですが、NISAではこれを行うことはできません。

その他にも、代用有価証券として使えないこと、相続時に被相続人のNISA口座の財産を相続人のNISA口座には引継ぎできないこと、外国株の配当金には課税されることなど、細かな注意点があることも知っておくとよいでしょう。

まとめ

新しいNISA制度は、非課税期間の制限が無くなり、非課税枠も広がり、より利用しやすい便利な制度にリニューアルされました。

投資には、中長期的な運用での複利効果がありますので、運用期間が長いほど複利効果も大きくなる傾向にあります。

また、運用期間が長いほど価格変動のリスクは小さくなり、安定した収益が期待できますので、新NISAは長期運用に適した制度であると言えるでしょう。

安定した高収入があるけれど、それを使う時間が無いような忙しい医師の皆さまにとって、新NISAを利用する長期投資は相性がよいのではないかと思います。

最後に、大事な注意点ですが、投資にはリスクがつきものです。元本割れのリスクがあることを理解して、長期運用や分散投資などの方法を活用し、自分にとって無理のない範囲で行うことが大切です。

あくまでも「投資は自己責任」という心構えで始めましょう。